税に関するコラム

インボイス制度とは?フリーランスへの影響は?

「インボイス制度」という言葉を聞いたことはありませんか? 以前から話題になっていましたが、ついに今年の10月1日から開始されます。

具体的になにが始まるのか、変わるのか、今日はまだインボイス制度についてしくみがよく分からない方向けにお話していきます!

インボイス制度ってなに?

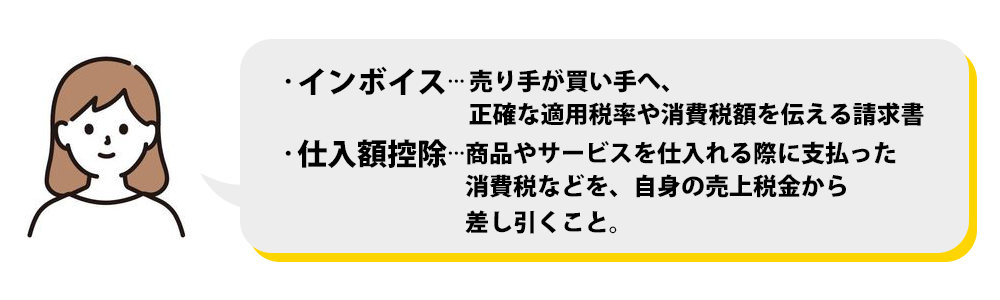

“適格請求書(インボイス)とは、売手が買手に対して、正確な適用税率や消費税額等を伝えるものです。具体的には、現行の「区分記載請求書」に「登録番号」、「適用税率」及び「消費税額等」の記載が追加された書類やデータをいいます。”

(引用元:https://www.nta.go.jp/taxes/shiraberu/zeimokubetsu/shohi/keigenzeiritsu/invoice_about.htm)

インボイス制度には、「適格請求書発行事業者」の登録(課税事業者に限る)や適格請求書の交付・保存などの手続きが必要です。課税事業者か免税事業者、買い手か売り手かによって対応が異なってくるため、まずは違いを見ていきましょう。

【課税事業者】…基準期間における課税売上高が1,000万円を超える事業者

- インボイス制度に登録することができる

- 売り手としては、適格請求書(インボイス)を発行する必要がある

- 買い手としては、適格請求書を受け取った場合に限り、仕入れにかかる消費税額を仕入税額控除できる

- 2割特例制度の適用を受けることができる場合がある(免税事業者からインボイス発行事業者になった場合など)

【免税事業者】…基準期間における課税売上高が1,000万円を超えない事業者

- インボイス制度に登録することができない

- 売り手としては、適格請求書ではない請求書等を発行することになる

- 買い手としては、適格請求書発行事業者からの課税仕入れにかかる消費税額を仕入税額控除できない(経過措置期間中は一定割合で控除可能)

- 取引先からのインボイス発行事業者への移行要請や取引継続の困難さに直面する可能性がある

基準期間とは、法人の場合は前々事業年度。個人事業者の場合は前々年を指します。

多くのフリーランスの方は免税事業者かつ、売り手に該当します。インボイス制度が始まると、「2. 売り手としては、適格請求書ではない請求書等を発行することになる」が大きく関わってくることになります。

上記は、免税事業者がインボイス制度に登録できないため適格請求書の発行が不可能ということになりますが、商品を納品する企業なども免税事業者の場合は問題ありません。

しかし、取引先が課税事業者の場合、「3. 買い手としては、適格請求書を受け取った場合に限り、仕入れにかかる消費税額を仕入税額控除できる」の通り、課税事業者は適格請求書でないと消費税の仕入税額控除を受けられなくなってしまいます。

つまり、課税事業者側の利益が減ることになります。

=免税事業者のままでいると、取引先が減る可能性があるかもしれない!

でも免税事業者はインボイス制度に登録することができないのでは?と思われるかもしれませんが、課税事業者になる届出を提出し、適格請求書発行事業者の登録をすると課税事業者になることができます。

免税事業者から課税事業者になるということは、今まで必要なかった消費税の納付が必要となってきてしまいます。他にも消費税の確定申告や複数税率の対応など、経理作業が増えてきたりインボイスの発行、保存や管理も必要です。全て自分で行うか、税理士やクラウド会計ソフトの利用を検討してみてもいいかもしれません。

このように、インボイス制度はフリーランスにとってかなり大きな変化があります。

適格請求書発行事業者になると消費税納めなければなりませんが、取引先との関係性や競争力を維持できます。一方、免税事業者のままでいると消費税の納付義務はありませんが、取引先から仕事を失う可能性が高まります。

自分の事業規模や取引先の状況に応じて、どちらを選択するか慎重に判断しましょう。